此寻找卓越公司系列中对每一个股票的分析,会首先从报表开始,用数字了解它的经营现状和过去的资本配置,再通过竞争优势商业模型,判断未来的趋势,最后用投资框架进行打分。

股东回报本应该是最后的一小部分,但这点现在越来越引起国内投资者的关注,所以作为第一章去展示,不满意,后面就不重要了。

一、股东回报

唯品会自2012年上市,除了IPO初期募资10亿人民币(后文货币单位全部为人民币),最主要就是2017年在困境中向腾讯和京东定向增发56亿。而在回购方面,2015-2016年回购8.4亿,2011年19亿,2022年63亿,2023年前三季度53亿。回报融资几乎200%,对股东的资本回报可以说是慷慨。

至于债务方面,公司一直保持净现金运营,债务负担完全在可承受范围内不需在意。

二、资本配置

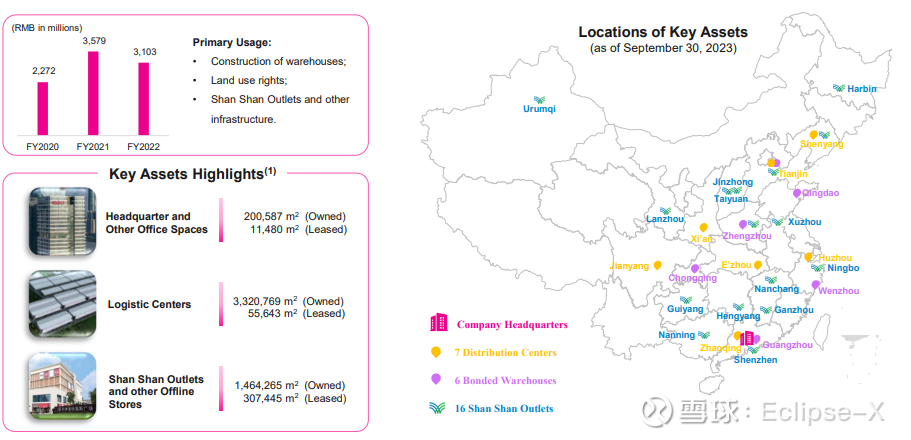

基于公司财务报表,总资产622亿,其中近半是固定资产270亿,由总部大楼,各区域仓储物流中心,和16个城市的杉杉奥特莱斯构成。

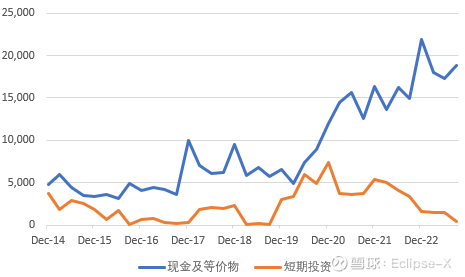

现金和货币资产188亿,短期投资近年来越来越少了,可见也不敢买理财了,这是好事。但是,这占市值三分之一的现金,闲置在账上,如果能尽快分给股东,就更好了。

总的来看,200亿投入资本,在过去12个月创收1000亿,利润70亿,ROIC 35%。

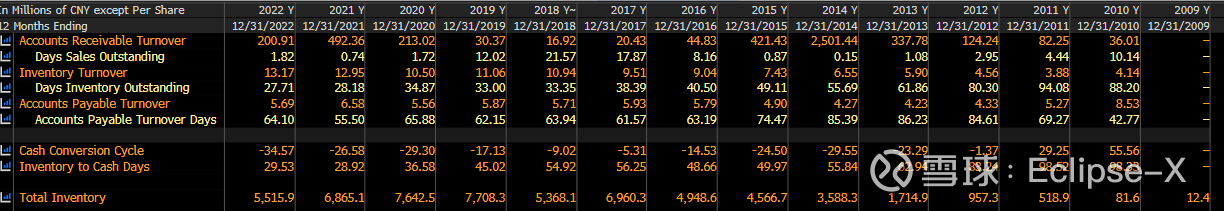

而且唯品会拥有优秀的负现金周转率,业务的增长不仅不会过多占用资金,而且还会创造现金,近五年利润向自由现金流的转化超过100%,这也是为什么公司能积累如此多现金的一个重要原因。

三、竞争优势

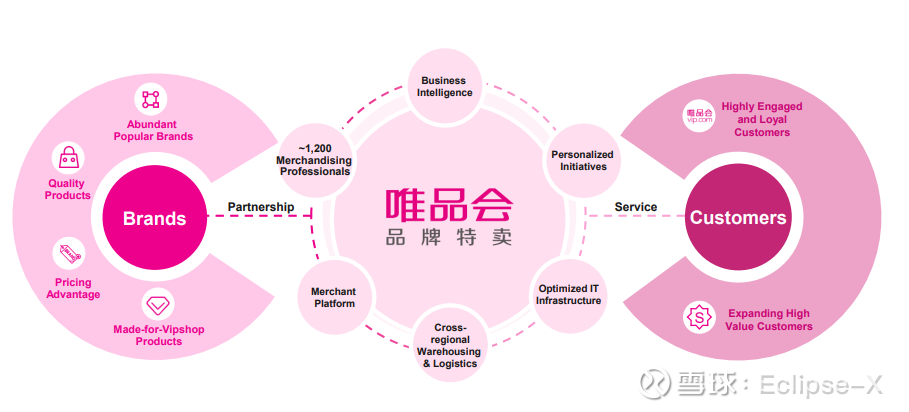

唯品会在中国占据了零售行业一个独特而小众的赛道,品牌特卖。它帮助品牌方精准连接想要品牌产品但支付意愿较弱的客户,满足他们的性价比需求。

一方面,是客户对高性价比产品的需要,谁不想买到又便宜又好的东西。更重要的是另一方,品牌永恒的库存问题,在季节转换和新品推出的过程中,难免有还没卖出的旧品存货,留着占用资金,打折促销虽然有效,但可能对品牌形象造成不良影响。所以需要一个其他渠道,将这部分产品快速倾销。这个方式能掩人耳目,隔绝品牌的日常消费者,只面对那些愿意低价购买的人群,这就是特卖渠道。而且,即使没有库存,不少品牌方依然意识到这是一个额外的销售渠道,它会针对此处客户性价比需求上线专供的次优产品。

其价值的证明就体现在商家数,用户数和用户的消费频次的上升,而且98%订单由重复消费者购买,充分展现了它的可持续性和确定性。正如其策略目标,当一位顾客3次在这里买到的产品是最具性价比的,用户心智已然形成,不太会再去看其他平台。

四、公司价值

第一个问题,此公司是否真为消费者提供价值,而且有理由继续存在10年?

前半部分由上一章已经回答了,答案是肯定的。而后半部分,比较复杂。

零售,是查理芒格口中“该死的零售”,竞争非常激烈的行业。生活习惯的变化,技术的进步,都会导致消费场景的转移,从街边小店,到琳琅满目的百货商场,又回到品牌直营店,从沃尔玛一般的大商超,到仓储会员的Costco,和小而精专注自营的Aldi,更别说互联网带来的电商,除了所有零售公司都试图在线上场景抢到一席之地,也进化出工厂直达的拼多多和网红主播自创带货的新模式。

所以,这个问题是有一点不确定性的,5年前人们认为电商已然饱和,而拼多多异军突起。但是,我们有很多数据可以用来追踪零售行业竞争格局的变化,即使唯品会开始下行,也可以提前警觉。

第二个问题,以五年为尺度,公司的价格是否便宜?

从趋势来看,唯品会的商业模式成熟且稳步增长,盈利能力逐步提高, 在不断创造现金并用于回购。公司目前估值9xPE, 如果能保持个位数的有机增长和这几年的回购力度,那即使估值没有提升,也至少是五年翻倍的回报。

(鉴于此股在美国上市,请结合自己对极端事件发生的可能性和残值=0=,使用条件概率计算预期收益)

五、投资框架

再重新回看Overlook Investment的投资框架,并逐项进行打分,唯品会获得综合评分:A,价值评分14。

(这是此打分系统下的第一个公司,还处于不断调参中,很可能出现前后违和的情况,请酌情参考)

$唯品会(VIPS)$