从年初出售七宝万科广场50%股权到转让上海南翔印象城MEGA的48%股权,万科对大宗资产交易的动作大刀阔斧。

据天眼查,持有南翔印象城MEGA的上海星信曼企业管理有限公司,6月初股权比例发生了变化:深圳印力管理有限公司的股权比例从50%变更为2%,RECO YIYUAN PRIVATE LIMITED(怡园公司)的股权比例由50%变更为98%。

7月5日,印力集团方面对《每日经济新闻》记者表示,该笔交易是正常商业行为,暂无更多信息透露。

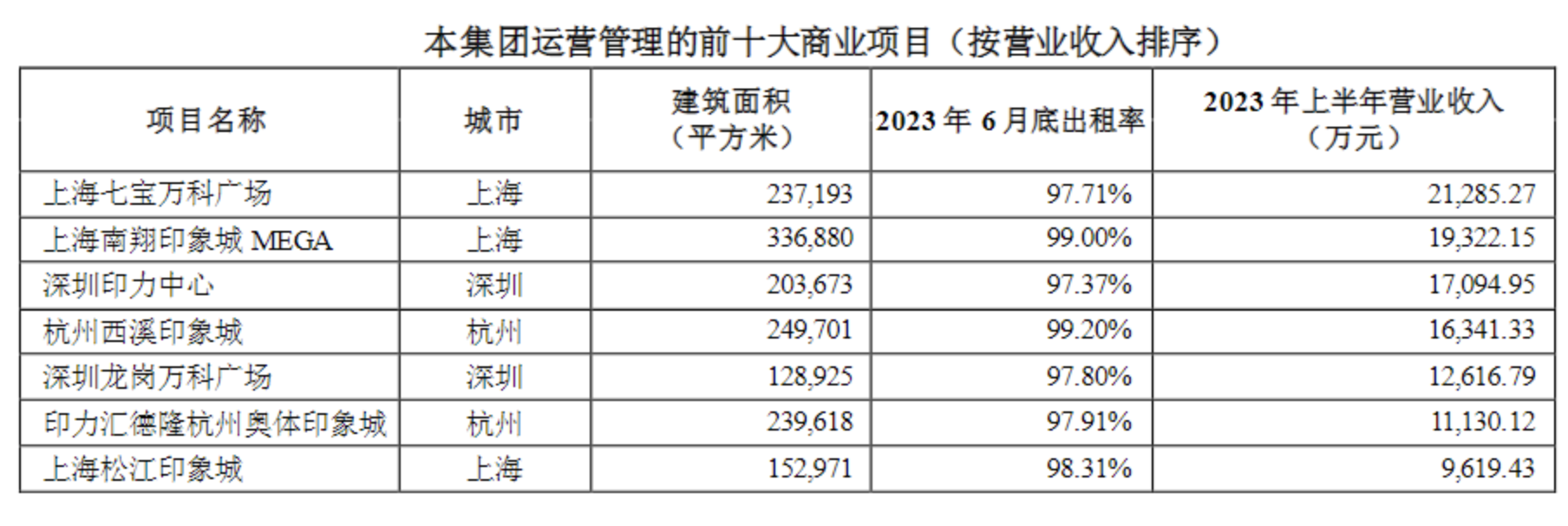

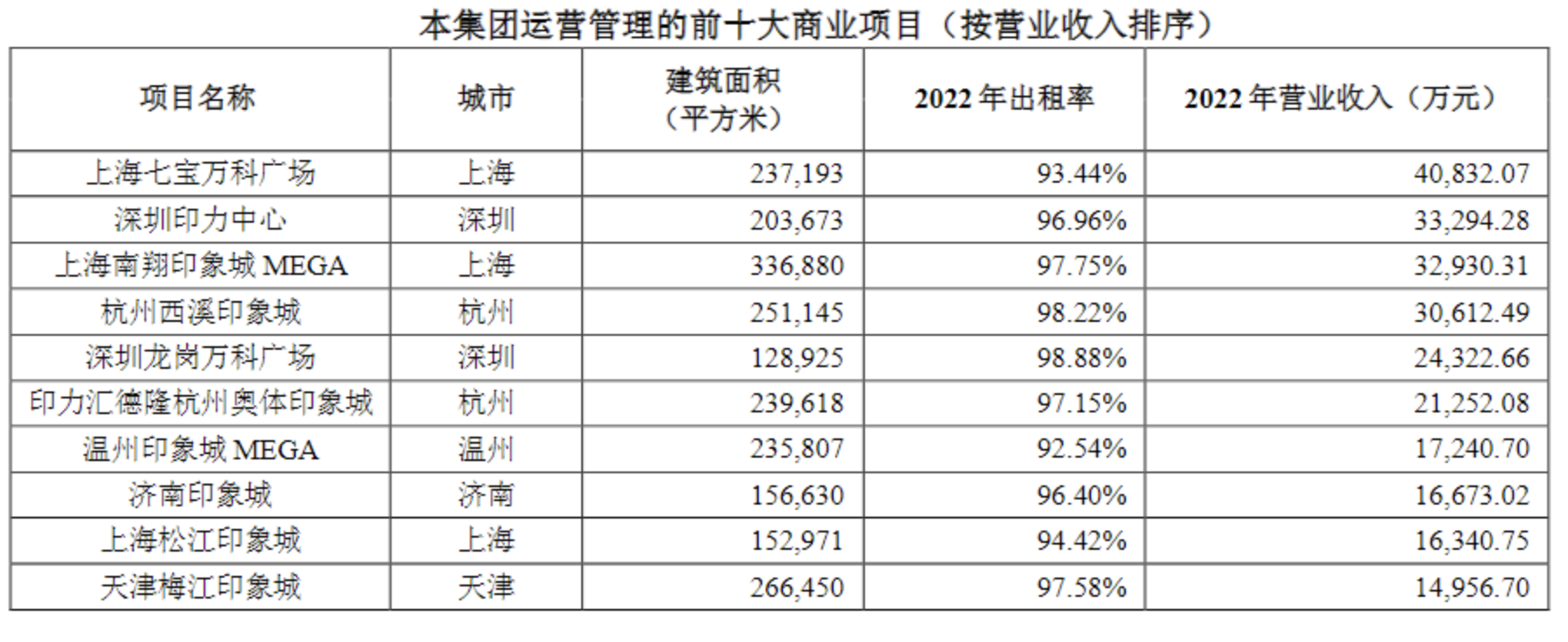

据每经记者观察,南翔印象城MEGA和七宝万科广场一直是万科在上海最赚钱的两大商业项目。2022年和2023年上半年(注:2023年年报未披露相关数据),七宝万科广场营业收入分别约4.1亿元和2.1亿元,在集团运营管理的前十大商业项目中排名第一;上海南翔印象城MEGA则在2022年创造了约3.3亿元业绩,排名第三,2023年上半年又升至第二名,营业收入约1.9亿元,出租率达到99%。

图源:万科财报

嘉定区政府官网显示,2023年南翔印象城MEGA总销售额突破46亿元,比2021年增长15%。

尽管目前印力集团方面尚未对外披露交易对价,但参照年初七宝万科广场的最终交易价23.83亿元,该宗交易总价值得期待。

镜鉴咨询创始人张宏伟对每经记者表示:“按照万科当前的节奏看,确实需要通过出售这两个物业去解决资金需求问题。出售股权其实和发行REITs一样,都代表了重资产的退出,但商业地产轻资产的运营管理,还是有稳定收益的。”

据《每日经济新闻》此前报道,2025年万科累计债券到期规模为215.9亿元,涉及9只债券,其中上半年一季度、下半年8-12月均有多只债券将集中到期。另外,万科明年5月还有一笔发行金额为4.23亿元、票面利率为3.15%的美元债到期,这意味着明年万科将有超过246亿元到期债务需要偿还。

不过,及时出售商业资产未必没有战略因素的考量。万科在年报中坦言,2023年以来,商业新开增速创新低,回归存量经营。全年全国新开商业增长率降至6.8%,创历史新低,其中存量改造占全年开业量的14%,行业进入存量竞争。

“即使不考虑公司资金承压,按照正常的市场周期,一个商业综合体运营6-8年后,基本走进了成熟阶段,而通常成熟的商业综合体租金很难再继续上涨。”张宏伟指出,“按照正常的商业运营操作,要么通过发行REITs来实现重资产退出,要么通过股权出售来退出。但目前的情况下租金很难提高,不如直接退出,一方面解决资金需求问题,另一方面轻资产本身仍然能够保证稳定收益。”

根据万科“一揽子瘦身计划”,除综合住区开发、物业服务、租赁公寓三项主业外,将退出其他业务,清理和转让非主业的财务投资,其中包括要坚决大力度推进商办等大宗资产交易,计划每年完成200亿元。

当下选择处置大宗资产,在业内人士看来是个合适的时机。

“如果明年经济回暖没有达到预期,消费整体进一步走弱,届时资产未必能卖到现在的价格。这个时间点退出(重资产),我觉得是一个合理的选择。”张宏伟表示。

每日经济新闻

(责任编辑:王治强 HF013)