今年前三季多数企业盈利能力明显好于2022年同期,超半数企业利润正增长

截至11月1日,A股沪深两市上市公司家数达到5073家,上市公司归母净利润增速平均数为5.40%,中位数为0.33%,两者均大于0。利润正增长企业2556家,占比达到50.38%。

值得注意的是,相比2022年同期上市公司归母净利润增速平均数为-8.65%,中位数为-4.49%,2023年两项数值纷纷“转正”,说明在国外美联储降息接近尾声,全球通货膨胀有所缓解,国内GDP增速稳步上涨,PMI回升的态势下,2023年多数企业盈利能力加强。

制作:金融界上市公司研究院;数据来源:巨灵财经

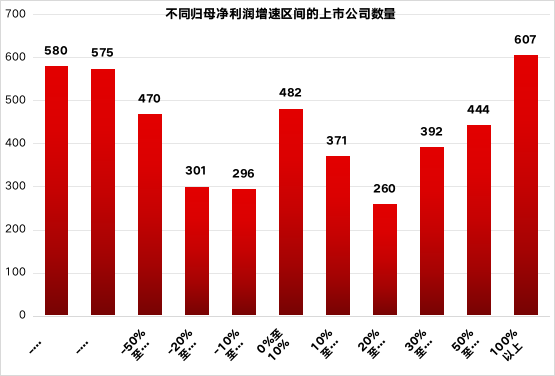

金融界上市公司研究院将A股沪深两市5073家上市公司的归母净利润增速,按照-100%以下、0至10%、50%至100%等数值分成11个区间进行数量统计,比例分布呈现“W型”,即多数企业利润增速落在低增速、平均值附近和高增速三个区间。

制作:金融界上市公司研究院;数据来源:巨灵财经

拆解这个“W型”,其中利润增速在-10%至20%之间,反映今年上市公司盈利的平均水平,这区间企业达到1149家,占比为22.65%,将近四分之一;利润增速10%以内企业数量482家,占比9.5%。行业分布来看,银行、厨卫电器、出版等行业-10%至20%利润增速企业数量较多,数量占对应行业企业数量比重在50%以上。

半导体等行业成为利润下滑重灾区,头部企业抗风险能力强

“W型”的低增速区间,归母净利润增速在-50%及以下的企业,意味这些企业2023年以来利润腰斩乃至由盈转亏。统计发现,这类企业累计1155家,占A股沪深两市数量比重为22.77%,将近四分之一。

从行业来看,利润腰斩的企业(-100%至-50%之间),化学制品、半导体和电池行业数量居前,分别达到31家、30家和25家。其中,电池行业的天赐材料,2023年前三季实现归母净利润17.52亿元,相较2022年同期减少59.83%,今年公司市值缩水将近40%。天赐材料利润下滑,主要是电解液市场情况与2019、2020年类比,当前产能过剩且产品同质化严重。受此影响,电解液未来单吨的盈利将会保持在较低水平,并影响公司整体净利润。

利润由盈转亏的企业(-100%以下),半导体、软件开发和房地产开发行业居前,分别达到33家、25家和23家。其中,33家转亏的半导体企业,累计亏损50.70亿元。以士兰微为例,2022年前三季度盈利7.74亿元,今年同期业绩变脸,亏损1.89亿元。

图表:半导体行业亏损居前的企业

证券名称 |

2023前三季归母净利润增速(%) |

2023前三季归母净利润(元) |

2022前三季归母净利润(元) |

年涨跌幅(%) |

中芯集成-U |

-56.48 |

-13.61亿 |

-8.70亿 |

-7.56 |

江波龙 |

-521.76 |

-8.83亿 |

2.09亿 |

69.21 |

寒武纪-U |

14.51 |

-8.08亿 |

-9.45亿 |

97.95 |

佰维存储 |

-736.50 |

-4.84亿 |

0.76亿 |

250.81 |

翱捷科技-U |

-129.10 |

-4.26亿 |

-1.86亿 |

5.55 |

杰华特 |

-433.58 |

-3.64亿 |

1.09亿 |

-29.56 |

国民技术 |

-11724.31 |

-3.51亿 |

0.03亿 |

-13.91 |

慧智微-U |

-11.77 |

-3.10亿 |

-2.77亿 |

-13.00 |

纳芯微 |

-203.65 |

-2.51亿 |

2.42亿 |

-36.83 |

龙芯中科 |

-383.24 |

-2.07亿 |

0.73亿 |

-4.27 |

制作:金融界上市公司研究院;数据来源:巨灵财经

A股半导体行业共计144家企业,利润增速在-50%及以下的企业就达到63家,占比接近半数。今年半导体企业整体经营不佳,一方面是半导体行业在2018年中美贸易战后,2019至2021年连续3年行业呈现高增长态势,形成利润高基数,而后疫情时代消费电子产品的需求大幅下滑,导致行业的库存积压严重,营收、利润均受到影响;另一方面,半导体行业的市场集中度不断提升,北方华创、闻泰科技、中微公司等利润在5亿元以上企业,可以抵抗行业经营风险,利润保持稳步增长,而行业竞争力较弱的企业,受行业逆行周期影响较大。

千家企业利润增速超20%,汽车零部件等行业高成长企业数量居前

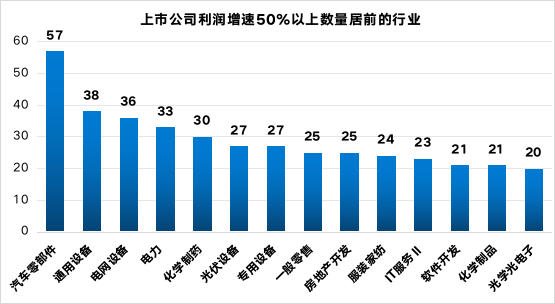

“W型”的高增速区间,归母净利润增速在50%及以上的企业,意味这些企业2023年以来利润大幅增长,展现强劲的增长潜力。统计发现,利润增速50%至100%之间企业444家,利润增速100%以上企业607家,两类累计1051家,占A股沪深两市数量比重为20.72%。

这1051家企业,从所属申万二级行业看,汽车零部件、通用设备和电网设备上市公司数量位居前三,分别为57家、38家和36家;电力、化学制药等行业居前。

制作:金融界上市公司研究院;数据来源:巨灵财经

通用设备、光伏设备等行业归母净利润增速在50%以上的企业数量较多,一方面是所属行业上市公司数量较多,另一方面与行业高景气度有关。以汽车零部件行业为例,有华培动力等10家企业利润增速在500%以上,保隆科技等33家企业利润增速在100%以上。213家汽车零部件行业上市公司,今年前三季度累计实现归母净利润456.29亿元,相较2022年同期的357.09亿元,增长约27.78%。

汽车零部件行业上市公司利润得以快速增长,一方面是国内新能源汽车高速发展,带动相关产业需求。根据汽车业协会统计数据,今年前9月新能源汽车累计销售627.5万辆,相比2022年同期多销售171.7万辆,8月、9月等多个月份,新能源汽车销量同比增长20%以上。另一方面,全球替代和智能化升级的行业发展趋势,使得汽车零部件行业的营收增速快于终端产量。另外,随着产能的逐步恢复,汽车零部件核心配部件如电池电芯、芯片等供应不足的问题正在得到缓解,进一步推动了行业发展。

由于低基数效应,使得湖南天雁等企业利润增速10倍以上,但利润增长金额实则不多,公司2022年前9月实现利润25.68万元,今年同期为430.46万元。金融界上市公司研究院按照利润增长金额排序来看,有16家上市公司今年前9月归母净利润比2022年同期多盈利2亿元以上。其中,潍柴动力报告期内实现利润65.01亿元,同比增长96.29%,利润规模居汽车零部件行业之首。从股价表现来看,利润高增长的潍柴动力、玲珑轮胎、贵州轮胎等企业,年内股价涨幅在30%以上,跑赢大盘及板块。

图表:汽车零部件行业利润增长金额居前的企业

序列 |

证券名称 |

20223前三季归母净利润增长金额(元) |

2023前三季归母净利润(元) |

2023前三季归母净利润增速(%) |

年涨跌幅(%) |

1 |

潍柴动力 |

31.89亿 |

65.01亿 |

96.29 |

42.23 |

2 |

赛轮轮胎 |

9.60亿 |

20.25亿 |

90.14 |

13.96 |

3 |

玲珑轮胎 |

7.43亿 |

9.60亿 |

343.88 |

-1.50 |

4 |

均胜电子 |

6.48亿 |

7.79亿 |

494.54 |

35.75 |

5 |

三角轮胎 |

5.87亿 |

10.57亿 |

124.89 |

24.52 |

6 |

拓普集团 |

3.88亿 |

15.97亿 |

32.13 |

11.82 |

7 |

贵州轮胎 |

3.73亿 |

6.28亿 |

145.88 |

40.24 |

8 |

森麒麟 |

3.31亿 |

9.93亿 |

50.06 |

-2.73 |

9 |

青岛双星 |

2.74亿 |

-1.85亿 |

59.77 |

4.30 |

10 |

新泉股份 |

2.47亿 |

5.61亿 |

78.47 |

19.04 |

11 |

继峰股份 |

2.31亿 |

1.54亿 |

300.15 |

-4.06 |

12 |

凌云股份 |

2.25亿 |

4.42亿 |

103.97 |

0.67 |

13 |

福耀玻璃 |

2.25亿 |

41.26亿 |

5.77 |

9.46 |

14 |

保隆科技 |

2.24亿 |

3.39亿 |

194.75 |

40.62 |

15 |

风神股份 |

2.18亿 |

2.82亿 |

344.37 |

24.42 |

16 |

银轮股份 |

2.12亿 |

4.44亿 |

91.61 |

43.86 |

制作:金融界上市公司研究院;数据来源:巨灵财经

航空机场、旅游及景区等行业业绩大面积转好

利润增速在50%以上的高成长企业数量,按照行业数量占比来看,航空机场、旅游及景区均超过90%,商用车、酒店餐饮等行业占比也超过40%,居申万二级行业前列。

制作:金融界上市公司研究院;数据来源:巨灵财经

以航空机场行业为例,该行业有12家上市公司,利润增速平均数高达187.94%,利润增速在100%以上的企业就达到9家,利润增速最低的中信海直为16.52%。航空机场大幅扭亏,是今年三季报一大特色,2022年前三季这12家公司累计亏损1042.94亿元,仅厦门空港和中信海直实现盈利;而今年同期盈利49.01亿元,仅华夏航空和中国东航亏损。其中,去年亏损最多的3家航空公司,中国东航、中国国航、海航控股今年分别实现盈利-26.07亿、7.91亿和8.85亿元。

图表:12家航空机场企业经营情况

序列 |

证券名称 |

2023前三季净利增速(%) |

2023前三季归母净利润(元) |

2022前三季归母净利润(元) |

总市值(元) |

2 |

春秋航空 |

254.1138 |

26.77亿 |

-17.37亿 |

533.31亿 |

7 |

南方航空 |

107.5055 |

13.20亿 |

-175.87亿 |

1110.81亿 |

4 |

吉祥航空 |

138.3396 |

11.34亿 |

-29.73亿 |

314.83亿 |

8 |

海航控股 |

104.2484 |

8.85亿 |

-208.39亿 |

630.95亿 |

9 |

中国国航 |

102.8161 |

7.91亿 |

-281.03亿 |

1276.62亿 |

5 |

上海机场 |

123.6282 |

4.97亿 |

-21.03亿 |

922.98亿 |

3 |

白云机场 |

143.6987 |

2.74亿 |

-6.27亿 |

251.35亿 |

1 |

厦门空港 |

1001.3938 |

2.68亿 |

0.24亿 |

52.70亿 |

12 |

中信海直 |

16.5227 |

1.94亿 |

1.67亿 |

61.44亿 |

6 |

深圳机场 |

118.4255 |

1.64亿 |

-8.90亿 |

138.63亿 |

11 |

华夏航空 |

53.8315 |

-6.97亿 |

-15.11亿 |

90.76亿 |

10 |

中国东航 |

90.7277 |

-26.07亿 |

-281.16亿 |

956.30亿 |

制作:金融界上市公司研究院;数据来源:巨灵财经

与航空机场行业类似,旅游及景区行业今年表现也是超出预期,由于低基数效应等原因,九华旅游、天目湖等企业实现10倍利润增速,今年以来仅*ST凯撒、云南旅游和张家界三家企业亏损,其余18家企业全部实现利润大幅增长或者扭亏。

对于这一结果,与国内疫情政策放开有很大关系,伴随更多的线下消费场景开启,旅游、院线、酒店餐饮等行业消费需求得以释放,带动营收快速增长,业绩迎来满血复活。