2023年前三季度(截至最新净值披露日期,下同),摩根基金旗下QDII产品业绩分化明显,业绩表现最好和垫底产品的收益率首尾相差超过30个百分点。

摩根中国生物医药混合(QDII)A、摩根中国世纪混合(QDII)年内净值双位数下跌,表现较差;摩根日本精选股票(QDII)A则表现相对强势,年内收益率为12.43%。

值得注意的是,摩根基金旗下部分QDII基金收费较高,管理费率达到1.8%,托管费率达到0.25%或0.35%。在公募基金降费已成趋势的大背景下,公司是否应该尽快降费?

业绩分化,部分产品收取1.8%管理费

面包财经根据公开数据梳理,摩根基金旗下QDII基金主要有10只(初始基金口径且不包括被动指数型股票基金,下同),合计规模超过50亿元。

2023年前三季度(截至最新净值披露日期),10只产品业绩分化明显,摩根中国生物医药混合(QDII)A、摩根中国世纪混合(QDII)年内净值分别下跌21.55%、13.09%。相对来说,摩根日本精选股票(QDII)A表现较为强势,年内净值上涨12.43%。

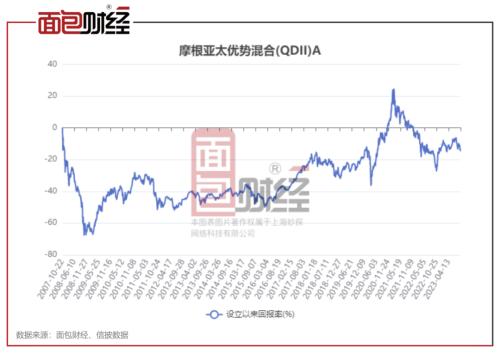

从长期业绩表现来看,摩根亚太优势混合(QDII)A自2007年成立以来仍然累计亏损14.59%,表现欠佳。相对来说,摩根日本精选股票(QDII)A自2019年成立以来累计收益率达到48.03%,表现较好。

值得注意的是,摩根基金旗下部分QDII基金收费较高,管理费率达到1.8%,托管费率达到0.25%或0.35%。

在公募基金降费已成趋势的大背景下,摩根基金高收费的合理性或存疑。

摩根中国生物医药混合(QDII)A:年内亏损21.55%

摩根中国生物医药混合(QDII) 由上投摩根智慧生活灵活配置混合型证券投资基金转型而来,基金合同生效日为2019年2月,投资目标为“自下而上优选在中国境内、香港及美国等全球市场上市的中国生物医药类公司,通过严格的风险控制,力争实现基金资产的长期增值。”2023年9月,该基金增设C类份额。

近3年来,摩根中国生物医药混合(QDII)A净值回撤达到42.9%,同类排名30/31,表现垫底。截至2023年9月27日,该基金年内净值下跌21.55%,跑输业绩比较基准超过10个百分点,同样表现欠佳。

基金二季报显示,摩根中国生物医药混合(QDII)重仓股包括华东医药、科伦药业、联影医疗、澳华内镜、信达生物等企业。

摩根亚太优势混合(QDII)A:成立16年累计亏损14.59%

摩根亚太优势混合(QDII)成立于2007年10月,至今已接近16年。该基金主要投资于亚太地区证券市场以及在其他证券市场交易的亚太企业,投资市场包括但不限于澳大利亚、韩国、香港、印度及新加坡等区域证券市场(日本除外)。

然而,成立16年以来,摩根亚太优势混合(QDII)A仍累计亏损14.59%。

截至2023年9月27日,摩根亚太优势混合(QDII)A年内净值小幅下跌1.34%,同类排名中等偏上。

不过,尽管长期业绩表现欠佳,该基金仍然收取行业较高的费率,每年的管理费、托管费分别达到1.8%和0.35%。

近期,证监会根据行业发展实际和投资者需求,制定了公募基金行业费率改革工作方案,指导公募基金行业稳妥有序开展费率机制改革,支持公募基金管理人及其他行业机构合理调降基金费率。

今年下半年以来,包括易方达基金、中欧基金、广发基金、富国基金等多家头部公募基金公司已宣布降费。

摩根基金是否应该响应相关政策精神,尽快降低费率,让利持有人?

摩根日本精选股票(QDII)A:累计收益率48.03%,表现靠前

摩根日本精选股票(QDII)是摩根基金旗下业绩表现较为突出的一只QDII产品。

面包财经梳理公开信息显示,该基金成立于2019年7月,主要投资于日本上市公司股票。2023年9月,该基金增设C类基金份额。

成立4年多时间,摩根日本精选股票(QDII)A累计取得收益率48.03%,同类排名5/31,表现较为突出。今年以来,该基金取得收益率12.43%,同样表现靠前。

基金二季报显示,摩根日本精选股票(QDII)权益投资金额占基金总资产的比例为83.23%,权益投资组合分布在工业、消费者非必需品、金融、基础材料、信息技术等多个行业。

该基金的重仓股包括索尼、信越化学工业、三菱日联金融集团、东京海上控股株式会社、伊藤忠商事等企业。

截至二季度末,摩根日本精选股票(QDII)的基金规模约为4.45亿元。