继去年下跌逾23%后,今年核心资产的整体表现依然不佳。截至9月底,板块累计跌幅已近10%。概念股普遍调整,逾百只个股回撤超50%。

核心资产包括了A股多数中大市值公司,是市场的中流砥柱。在调整时间、广度、深度已至如此的背景下,核心资产板块的春天还有多远?

核心资产指数大幅回调

“核心资产”是一个形象化的描述,代表着A股中被广泛的机构认可的一类标的。本文分析对象为核心资产指数,该指数采用基金重仓指数与陆股通重仓指数成分股重叠的部分来代表核心资产。

核心资产指数成分股有330余只,截至今年9月底总市值为43.79万亿元,市值中位数超600亿元,成分股包括贵州茅台、工商银行、中国石油等多只万亿市值股票。总的来说,A股核心资产以绩优大盘蓝筹股为主。

核心资产概念最早要追溯到2007年,但直到2017年才获得市场关注。2019年,核心资产行情引爆,当年核心资产指数涨幅超过53%;2020年指数继续大幅上涨,全年涨幅逾44%,并在2021年的窄幅震荡中抵达顶峰。此后,核心资产指数连续回调,截至今年9月底,该指数从最高的2100多点,已跌至不足1300点,较2021年高点回撤超过40%。

概念股更是大幅回撤,以今年9月底收盘价与2021年以来高点相比,多达102只概念股回撤超50%,还有120只个股回撤幅度在30%至50%。这222只个股占到核心资产成分股总数的近三分之二。

低估值股回撤幅度小

在核心资产概念股普跌的背景下,仍有部分个股走出了慢牛或抗跌的行情。数据显示,多达22只概念股9月底收盘价较2021年以来高点回撤不足10%。其中包括多只大牛股,如潞安环能、山煤国际、中国神华、中国石油、海信视像等,这些个股股价较2020年底均已翻倍。

行业景气度上行可能是这些个股上涨的重要原因。以中国神华为例,公司去年及2021年扣非净利增速均超30%,其所处的煤炭行业景气度持续高涨,煤炭板块去年及2021年净利增速分别达到53.46%和73.19%。

回撤较多的个股主要集中在新能源、医药、电子等板块。其中,新能源和医药板块今年景气度出现较大幅度下滑,而电子板块则持续处于周期底部。更为严重的是,这些个股在2020年底的估值普遍较高,伴随着行业景气度下滑,部分个股不幸遭到“戴维斯双杀”。

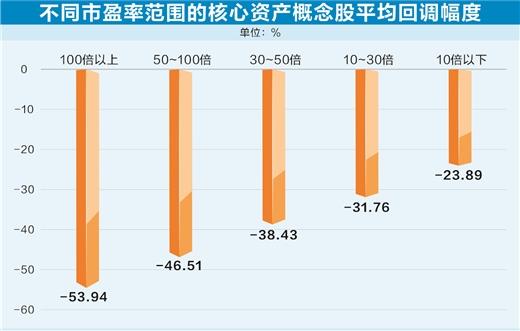

此外,在本轮核心资产调整过程中,高估值的成长股杀跌明显。数据显示,2020年底市盈率在百倍以上的核心资产概念股,截至9月底,平均回撤幅度接近54%;而市盈率为个位数的概念股平均回撤幅度则不足24%。

多因素压制核心资产指数走势

本轮核心资产调整自2021年初开始,至今已近三年,指数累计下跌超过30%。纵观历史数据,A股核心资产的表现或许并不如现在这般令人失望。

数据显示,在2014~2020年的7年时间里,以核心资产为首的申万大盘指数在多个年份里均跑赢中小盘指数,仅在“杠杆牛市”的2015年大幅跑输。究其原因,在增量资金疯狂入市下,业绩弹性更大的中小盘股显然更容易受到投资者的追捧。

进入2017年后,世界经济艰难复苏,国内经济下行压力依然较大。在经济下行周期中,龙头企业的盈利能力、抗风险能力均较中小企业更胜一筹,因此成为大资金眼中的“珍宝”。公募基金集体增持A股核心资产,并出现“基金抱团”的现象,对核心资产成分股的持股数量由2016年末的433.51亿股提升至2020年末的928.11亿股,增幅达到114%。

期间北上资金也大幅增持A股核心资产。作为外来投资者,北上资金的投资偏好十分稳定,较为推崇巴菲特的价值投资理念。2017~2020年,北上资金对核心资产成分股的持股总量由89.88亿股飙升至565.8亿股,增幅近530%。

进入2021年后,随着国内经济景气向好,货币宽松政策逐步退出,A股市场的投资热点也逐步转向与经济增长相关性强、对流动性需求不高的低估值周期股。彼时,核心资产在经过大资金长达三年的抱团后,公司盈利增长早已支撑不起股价的上涨,因此核心资产概念股随后出现了一波幅度不小的估值杀。

此外,美联储为应对通胀而采取持续加息政策,也拖累了A股核心资产的表现。从逻辑上讲,美债利率下行,国内利率处于相对高位,核心资产就会迎来牛市。但美联储在2022年3月至2023年7月期间,将联邦基金利率目标区间从0.25%~0.5%提高到5.25%~5.5%,为近22年来最高水平。美债利率快速上行,对核心资产形成压制。

估值底部投资胜率上升

从估值来看,截至9月底,核心资产指数滚动市盈率已降至11.68倍,处于历史30%分位点附近。成分股估值也多数处于底部。其中,估值低于10倍的个股占比16.61%,占比较2020年末提升近5个百分点;处于10~30倍的个股占比高达54.95%,占比较2020年末提升逾24个百分点。

估值50倍以上个股占比则显著下降。像2020年末百倍估值的新能源车概念股宁德时代、亿纬锂能、比亚迪、华友钴业等,估值均已回落至10~30倍区间;药明康德、凯莱英等创新药龙头的估值也已跌至10~30倍区间。

半夏投资李蓓此前表示,A股后续将是结构性慢牛,大盘股优于小盘股。因为小盘股估值相对偏高,之前过于拥挤和活跃,且盈利尚在下滑中,而中下游蓝筹的盈利已经见底。汇添富大盘核心资产增长投资基金的基金经理王栩也表示,A股市场整体向下风险不大,有相当大一部分资产已经处于比较底部区间,投资胜率在上升。

从长期来看,A股市场投资者机构化、专业化的趋势不会终止。在愈发理性和有效的市场中,价值投资、合理估值、业绩为王仍将是主流。

此外,从经济指标来看,今年8月CPI同比转正,PPI同比降幅明显收窄,整体经济通缩预期也随之大幅降低,后续CPI与PPI中枢上升是大概率事件。华夏核心资产投资基金的经理林晶认为,随着PPI环比走强,企业利润增速会见底回升,对股票市场表现较为乐观。

哪类核心资产可以穿越牛熊

那么,什么样的核心资产才能够穿越牛熊?

从现有核心资产板块进行分析,其既包括“剩者为王”类,即传统行业竞争格局大分化后的优质蓝筹龙头;也包括“赢家通吃”类,即科技创新、产业升级领域最优质的成长股龙头。全球竞争力或是一种可取的标准,与全球同业巨头相比都已具备一定竞争优势的中国企业,才能在市场浮沉中立于不败之地。

从长远来看,一是具备稳定的盈利能力,业绩增长确定性强;二是具备内生增长动能,也就是巴菲特所谓的有核心竞争力、有护城河的公司,而不是靠讲故事炒作的公司;三是强调对标国际,能够适应中国经济从高速增长转向高质量增长的新形势,逐步崛起成为同行业全球龙头的公司。另外,“大蓝筹”或“小巨人”均有机会穿越牛熊,市值大小并不能成为评判。

天风证券也曾做过总结,其通过对美股“漂亮50”的兴衰进行分析得出,穿越周期的核心资产一般符合时代产业结构变迁;受益于行业集中度提升或全球化扩张趋势;现金流良好,能够支撑较高比例的分红和回购。

其中,现金流的指标可以量化。统计显示,在核心资产指数成分股中,共计55股近三年经营性现金流始终为正,且同比连续增长,其中19股2022年经营性现金流在百亿元以上。自核心资产大幅下行以来,上述19股平均涨幅38.21%,近六成个股实现上涨,广汇能源、陕西煤业、神火股份、中国神华、特变电工等多股股价翻倍。